- 従来のステーキングでは、年率 3.95% で年間 1.2641 ETH が得られます。

- 流動性ステーキングのリターンはさまざまですが、年率 2% の場合は 0.64 ETH を獲得でき、年率 5% の場合は 1.6 ETH を獲得できます。

- stETH や rETH などの流動性ステーキングトークン (LST) は、従来のステーキングでは不可能だった収益の増加のために DeFi で使用できます。

- 流動性ステーキングの柔軟性により、ユーザーは追加の収益創出機会を獲得することができ、LST 価値の潜在的な変動にもかかわらず実行可能な代替手段となります。

多くの人々が、ブロックチェーンのセキュリティに貢献しながら受動的な収入を得られるという約束に惹かれ、数十億ドルをステーキングにつぎ込んだと推定されています。表面的には、信じられないほど良すぎるように思えます。資産をロックし、ネットワークの維持に協力し、報酬が転がり込むのを見守るのです。特に、従来のマイニングよりもエネルギー効率の高い代替手段を提供する Proof-of-Stake (PoS) システムの台頭により、ステーキングが暗号通貨の世界の基盤の 1 つになったのも不思議ではありません。この記事では、流動性ステーキングの幕を開け、その仕組み、重要性、暗号通貨の将来にとっての意味を探ります。

Liquid Staking とは何ですか? また、どのように機能しますか?

Liquid ステーキングは、従来のステーキング モデルに現代的なひねりを加えたもので、最大の制限の 1 つであるロックされた資産を解決するように設計されています。その仕組みを理解するために、まずは基本から始めましょう。

財団: 伝統的なステーキング

ステーキングは、プルーフ・オブ・ステーク(PoS)システムの導入以来、ブロックチェーンネットワークの基礎となっています。 伝統的なステーキングユーザーはトークンをロックして、トランザクションの検証とネットワークのセキュリティ確保に役立てます。その見返りとして報酬を獲得しますが、これは何百万人ものユーザーを惹きつける受動的な収入源です。ただし、これには落とし穴があります。一度ステークすると、その資産はロックされ、他の場所で使用できなくなります。

進化: 流動性ステーキング

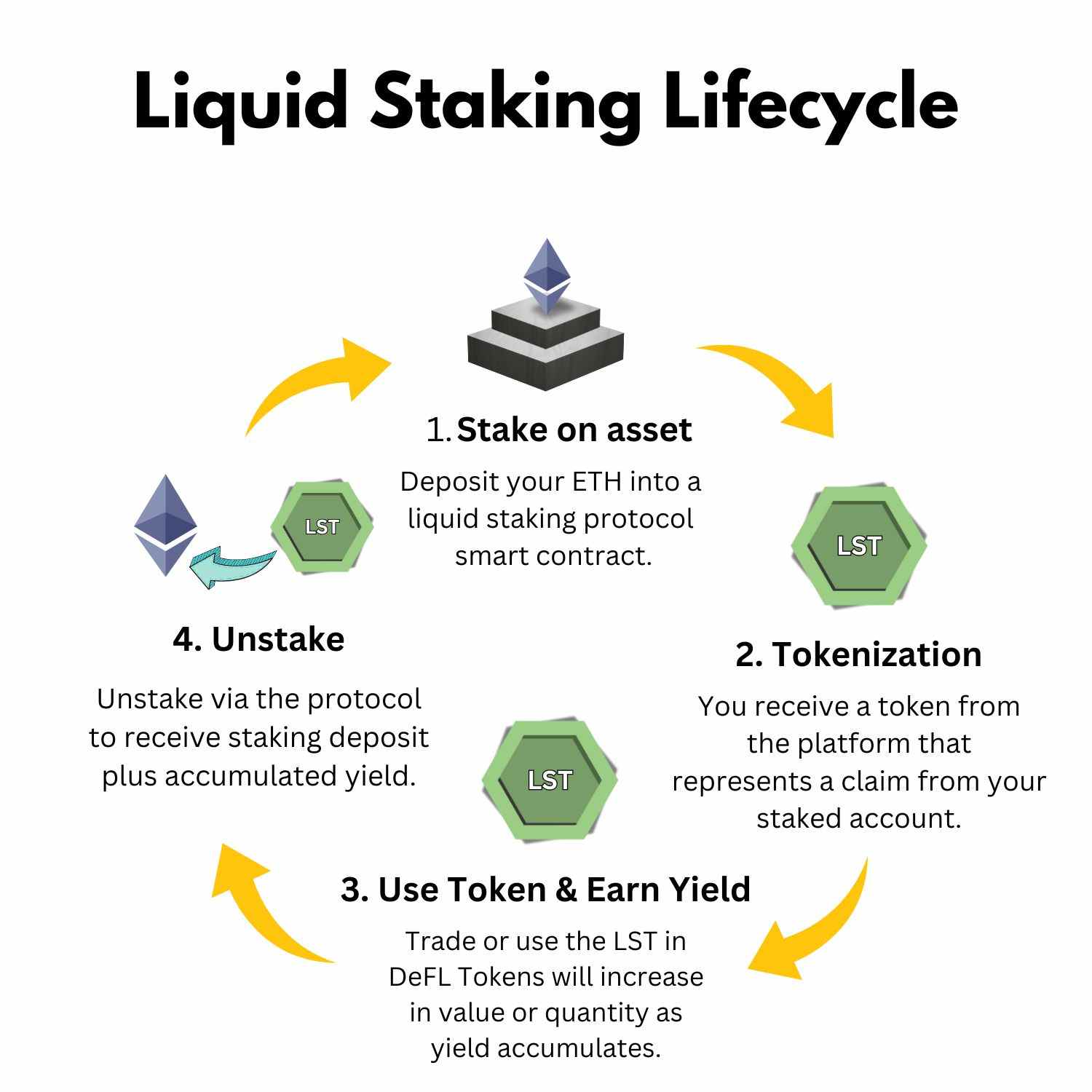

流動性ステーキングは、ステーキングされた資産の価値を解放することでゲームを変えます。仕組みは次のとおりです。

- トークンをステークする: ユーザーはトークン(ETH など)を流動性ステーキング プロトコルに預けます。

- Liquid Staking Tokens (LST) を受け取る: その代わりに、ユーザーは賭けた資産と獲得する報酬を表す LST を受け取ります。

- LSTを自由に使用: 従来のステーキングとは異なり、LST はロックされません。取引したり、DeFi プロトコルで担保として使用したり、取引所で販売したりすることもできます。

つまり、ユーザーはステーキング報酬を獲得し、資産の流動性を維持できるため、分散型金融 (DeFi) における無限の機会が開かれます。

LST と LSD の仕組み

Liquid Staking Tokens (LST) は、元々ステークした資産と、その蓄積された報酬に対する権利を表します。たとえば、ETH をステークすると、stETH を受け取ることができます。これは、ネットワークへの貢献を反映するだけでなく、ステーク報酬を継続的に獲得することになります。

一方、Liquid Staking Derivatives (LSD) は、これらのステーキングされた資産のトークン化されたバージョンであり、取引、借入、レバレッジなどの分散型金融活動を通じて追加の収益機会を実現するように設計されています。この設定により、投資家は流動性と多様な DeFi 戦略へのアクセスを維持しながら、ステーキングのメリットを享受できます。

それが重要な理由

Liquid ステーキングは、従来のステーキングに内在する 2 つの主な課題に取り組んでいます。まず、流動性が向上します。ユーザーは、ステーキング報酬と引き換えに資金へのアクセスを犠牲にする必要がなくなります。たとえば、投資家が ETH をステーキングして stETH を受け取ると、さまざまな DeFi プロトコルで stETH を使用する能力を維持しながら、報酬を獲得し続けます。

2 つ目は柔軟性です。流動性のあるステーキング トークンは分散型金融プラットフォーム全体に統合できるため、投資家は貸付や取引などの活動を通じて収益を増やすことができます。この 2 つの利点により、ユーザーは資産から締め出されることなく、ステーキング報酬を獲得しながら、さまざまな収益向上戦略を模索することができます。

流動的なステーキングと従来のステーキング

| 機能 | 伝統的なステーキング | リキッドステーキング |

|---|---|---|

| 流動性 | トークンはロックされており、取引したり担保として使用したりすることはできません。 | 固有の価値を解放します。トークンは DeFi プロトコルで取引したり、担保として使用したりできます。 |

| DeFiのコンポーザビリティ | DeFi エコシステム内での統合は限定的です。 | トークンはステークされた資産の領収書として機能し、さまざまな DeFi プラットフォームで使用できます。 |

| 報酬の機会 | 取引の検証のみで報酬を獲得できます。 | DeFi 戦略を通じて追加の利回りにアクセスしながら、ステーキング報酬を獲得します。 |

| インフラストラクチャ要件 | 複雑なインフラストラクチャが必要であり、多くの場合、最低入金額も高額になります (例: 32 ETH)。 | 技術的なニーズをアウトソーシングし、高額の最低入金額なしで参加できるようにします。 |

リキッドステーキングプラットフォーム

Liquid ステーキング プラットフォームは、分散型プロバイダーと集中型プロバイダーに大別できます。分散型プラットフォームでは、ユーザーはスマート コントラクトを介して資産を管理できますが、集中型プラットフォームでは、ユーザーに代わってステーキングと保管を管理することでプロセスを簡素化します。

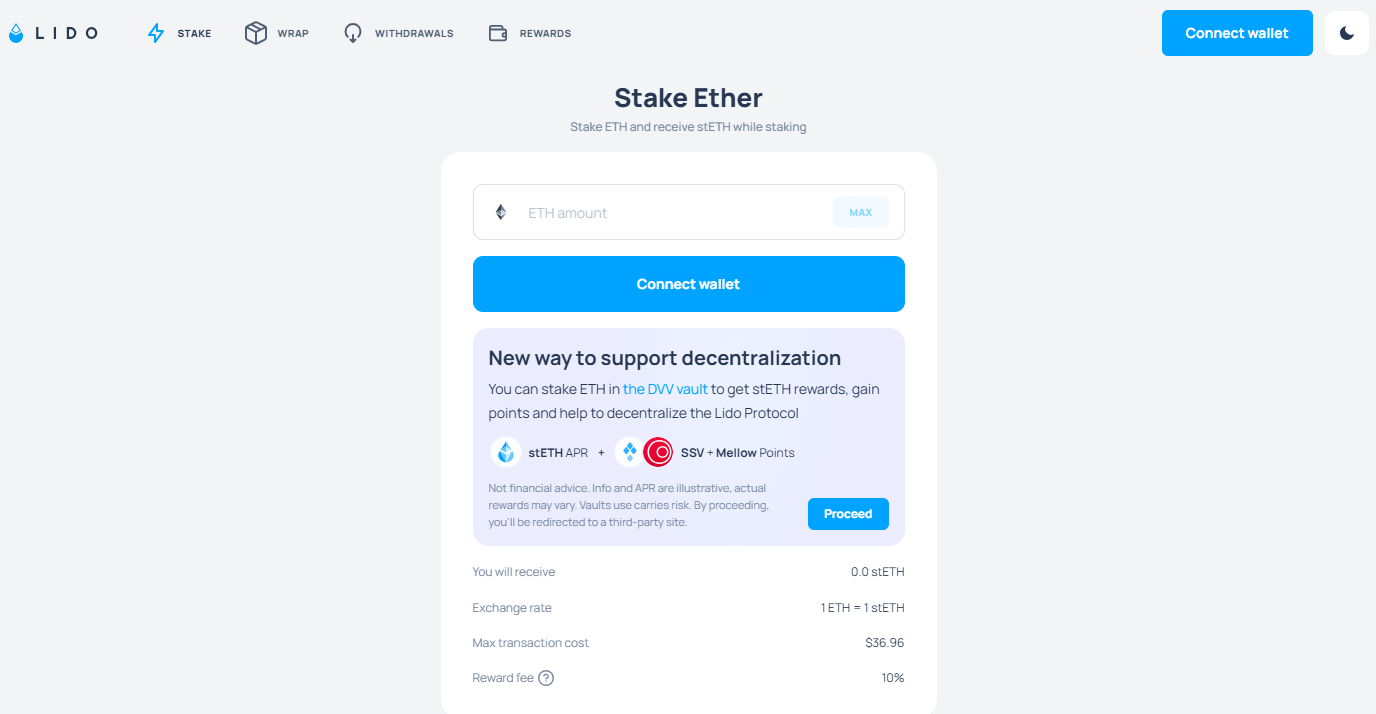

リド:

イーサリアムステーキングのリーダー、 保養地 3.2億ドル以上のTVLで21.3%のAPRを提供します。ユーザーはETHをステークしてstETHを受け取るため、毎日報酬を獲得し、独自のインフラストラクチャを管理せずに流動性を維持できます。

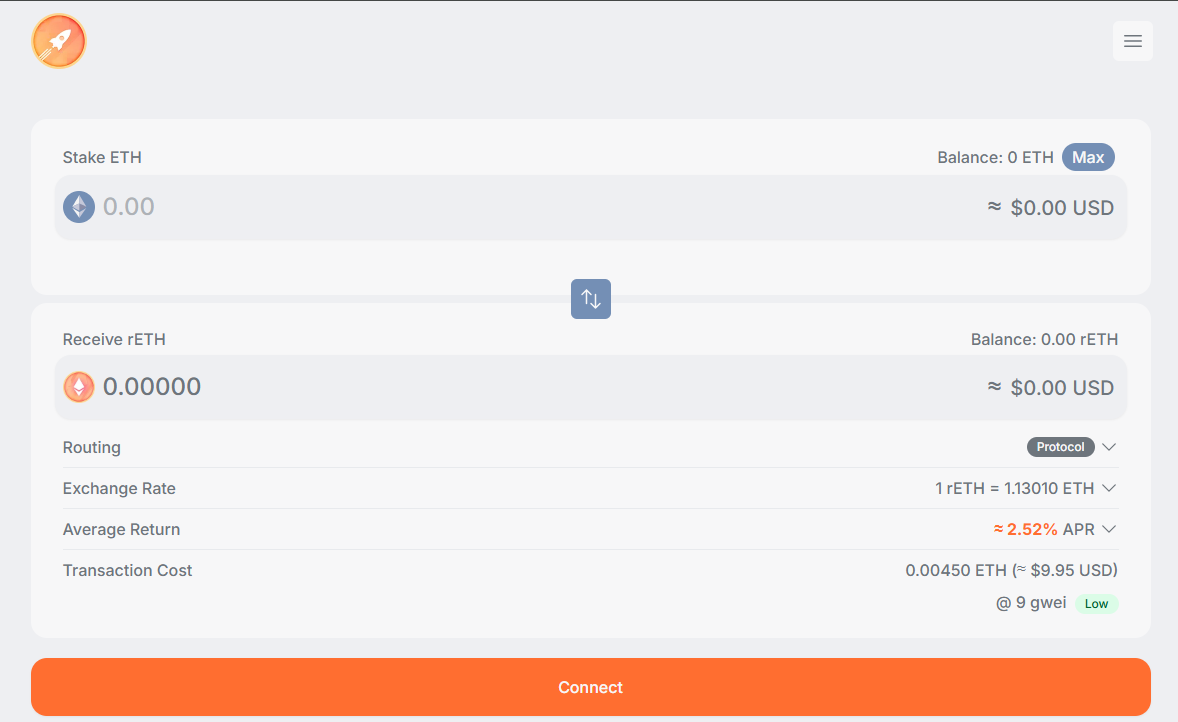

ロケットプール:

ロケットプール 2% から 4% までの柔軟な APR を提供します。最低ステーキング要件がなく、プロトコル手数料は 0% (ステーキング報酬から 10% のみを請求) で、ユーザーは rETH トークンを受け取るため、Ethereum ステーキングにとってアクセスしやすく効率的なオプションとなります。

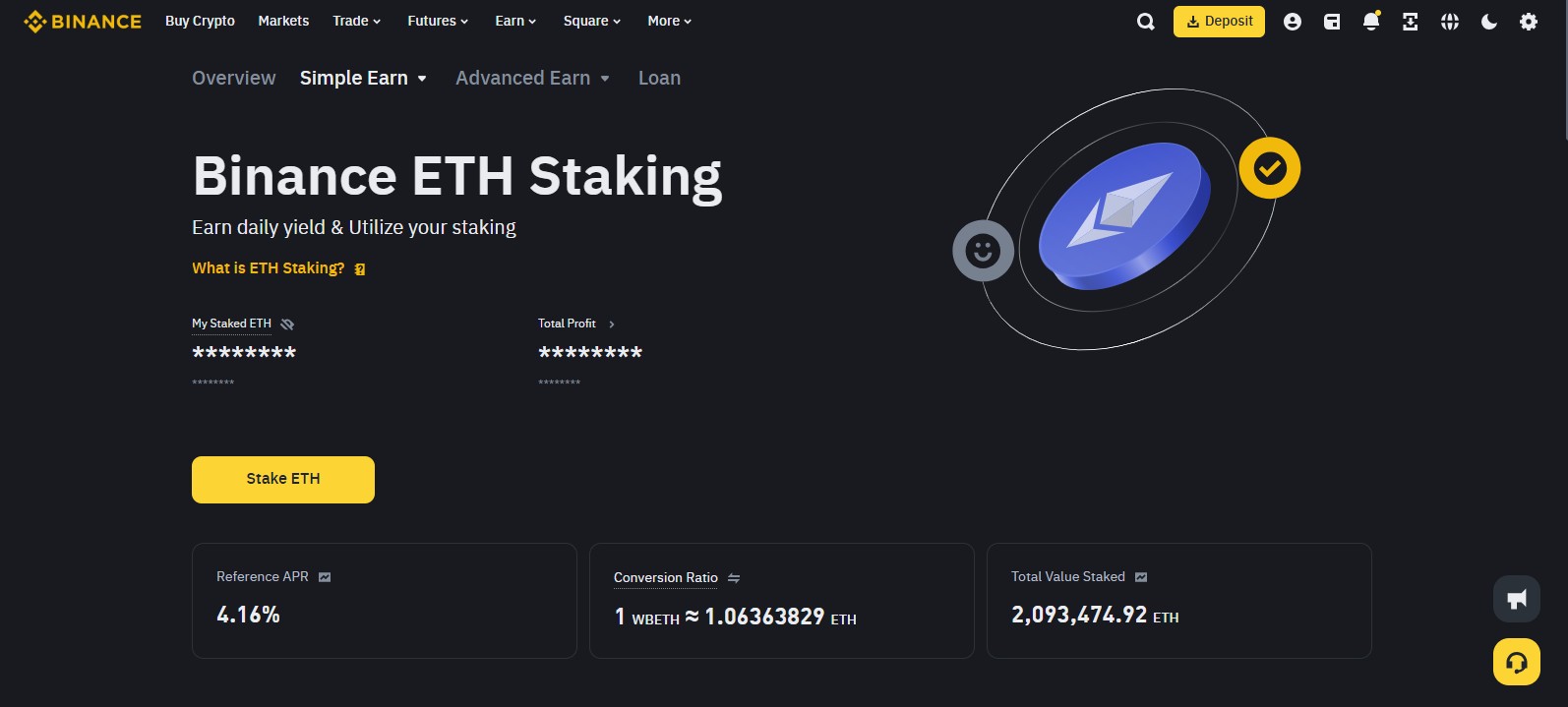

バイナンス:

集中型プラットフォームとして、 バイナンス APR 約 4 ~ 5% の流動的なステーキングを提供します。ユーザーは WBETH トークンを受け取ります。このトークンは取引所で直接取引でき、いつでもステーキングを解除できます。堅牢なセキュリティ対策により、現在 2 万 ETH 以上が Binance にステーキングされています。

リスクと考慮事項

流動性ステーキングは継続的な報酬と流動性というメリットをもたらしますが、独自のリスクも伴います。懸念されるのは、合成トークンが、特にボラティリティが高い時期や市場ストレスの時期に、基礎となるステーキング資産の正確な価値を常に反映するとは限らないことです。この不一致は、スマート コントラクトのバグ、流動性の不一致、または予期しない市場動向によって発生する可能性があります。

さらに、プラットフォームのセキュリティは最も重要です。基盤となるプロトコルまたはそのスマート コントラクトが侵害された場合、流動性ステーキング トークンの価値が悪影響を受ける可能性があります。これらのリスクを軽減するには、プラットフォームのセキュリティ対策について包括的なデューデリジェンスを実行し、過去のパフォーマンスを確認し、プロトコルの更新について常に情報を入手することが重要です。

ボトムライン

Liquid ステーキングは、イーサリアム保有者がネットワークのセキュリティを確保しながら受動的な収入を得るための実用的な方法を提供します。従来のステーキングの 32 ETH の障壁がなくなり、新しい市場参入者が資産をロックすることなく参加しやすくなります。

よくあるご質問

1. 従来のステーキングと比較した流動性ステーキングの利点は何ですか?

流動性ステーキングにより、資産を完全にロックする必要がなくなり、柔軟性を維持しながら報酬を獲得できます。また、最低 32 ETH などの参入障壁も低くなり、より幅広いユーザーが利用できるようになります。

2. 流動性ステーキングは課税対象ですか?

はい、流動性ステーキングは一般的に課税対象です。多くの管轄区域では、流動性ステーキングから報酬を受け取ると、受け取り時の価値に基づいて課税所得として扱われます。さらに、流動性ステーキングトークンを後で売却または交換した場合、利益(または損失)はキャピタルゲイン税の対象となる可能性があります。税法は地域によって大きく異なるため、特定の義務を理解するには税務専門家に相談することが重要です。

3. 32 ETH をステーキングするといくら稼げますか?

従来型の 32 ETH を推定 3.95% APR でステーキングすると、年間約 1.2641 ETH の収益が得られます。対照的に、流動性ステーキングでは 2% ~ 5% APR が提供され、報酬は年間 0.64 ETH ~ 1.6 ETH の範囲になります。従来のステーキングでは固定の収益が得られますが、流動性ステーキングでは、ユーザーは DeFi で LST (stETH、rETH など) を使用して追加収益を得ながら報酬を獲得できるため、より柔軟な代替手段となります。